Не всем дома: доля отказов в выдаче ипотеки превысила 60%

По итогам сентября банки отказывали в выдаче ипотеки в 60% случаев, следует из данных НБКИ, которые изучили «Известия». Получить кредит на жилье россиянам удалось менее чем по половине заявок — это минимум за последние годы. Финансовые организации очень чувствительны к рискам из-за ограничений ЦБ на выдачу ссуд заемщикам с высокой долговой нагрузкой. Кроме того, они часто отказывают тем, кто вносит минимальный первоначальный взнос за ипотеку. Как повысить шансы на одобрение заявки на жилищный кредит — в материале «Известий».

Почему банк отказал в ипотеке

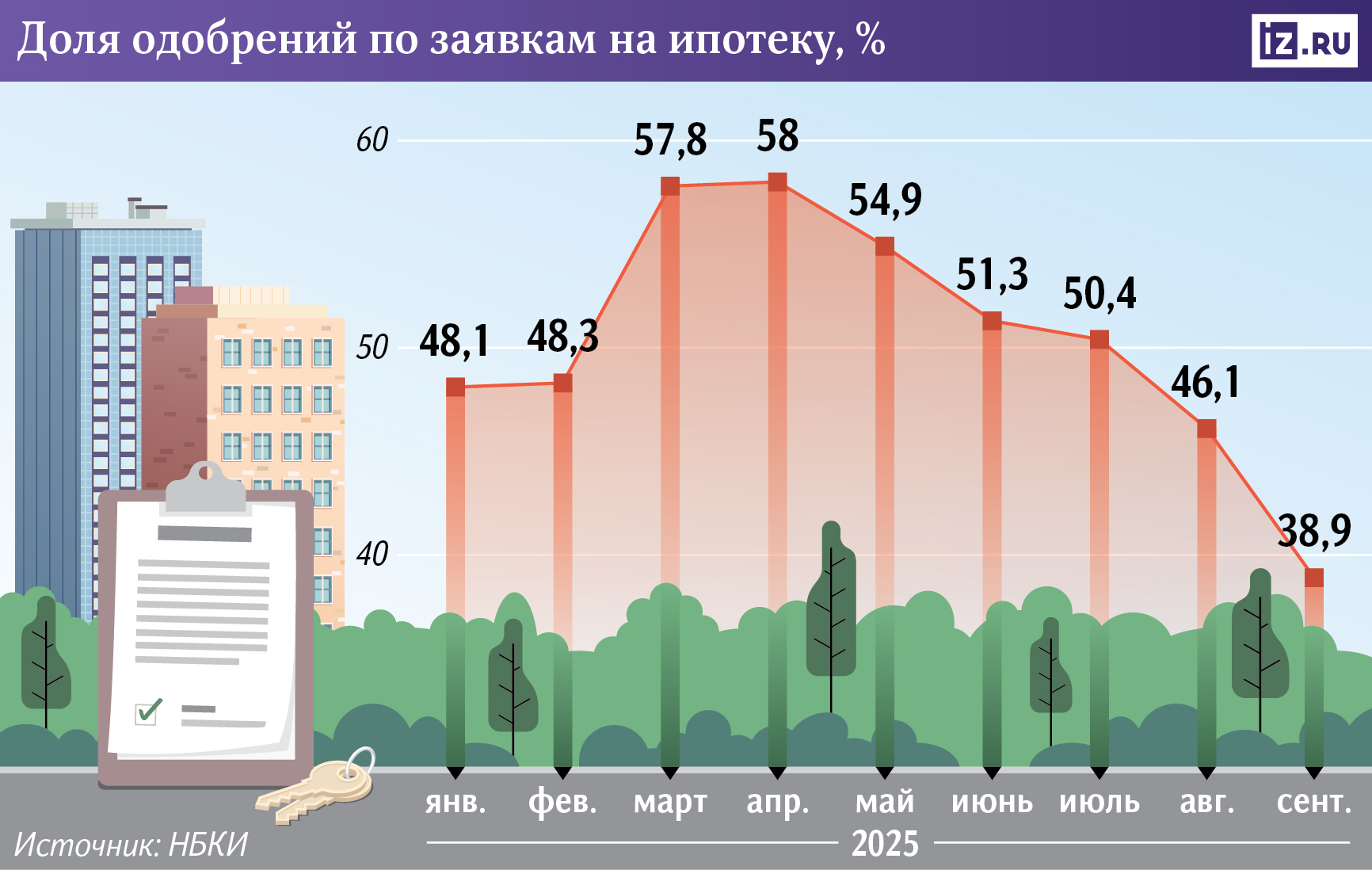

Доля отказов по ипотеке впервые превысила 60%, следует из данных Национального бюро кредитных историй (НБКИ), которые есть у «Известий». Сейчас одобряется только 39% заявок на жилищные ссуды, а с начала года показатель уменьшился почти на 10%. Это связано с ужесточением риск-политик банков, в том числе из-за регулирования ЦБ.

Рост числа отказов по ипотеке связан с введением с 1 июля 2025 года специальных ограничений ЦБ на долю заемщиков с высокой долговой нагрузкой среди клиентов финорганизаций, отметил управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. Из-за них кредитным организациям невыгодно выдавать более рискованные ссуды тем, кто тратит на долги более половины своих доходов и при этом платит небольшой первоначальный взнос.

Такой подход работает — по данным ЦБ, в III квартале 2025-го доля рискованной ипотеки с долговой нагрузкой заемщика выше 80% снизилась до 6% против 47% годом ранее, а с первоначальным взносом ниже 20% — до 3% против 51% в 2023-м, отметил директор рынков России и СНГ fam Properties Валерий Тумин. По его словам, система направлена на защиту граждан от чрезмерных долгов.

Снижение ключевой до 16,5% и удешевление ссуд пока не вернули на рынок большинство надежных заемщиков, поскольку ставки остаются высокими, уточнил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Одновременно банки, ограниченные в выдаче займов клиентам с высокой долговой нагрузкой, не спешат наращивать риски, стараясь сохранить качество кредитных портфелей.

На ситуацию также влияет и рост просрочек по займам, добавила глава направления экспертной аналитики Банки.ру Инна Солдатенкова. Из-за этого финансовые организации вынуждены сохранять жесткие требования к заемщикам, ведь под проблемные активы приходится выделять дополнительные резервы — это уменьшает их возможную прибыль.

Снижение доли одобренных заявок в сентябре отражает рост популярности рыночных программ ипотеки, сказала директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина. По данным ДОМ.РФ, основной прирост пришелся именно на рыночные программы — их объем достиг 90 млрд рублей (+18%), что связано с началом снижения ставок.

Стоимость ипотеки на вторичное жилье по-прежнему остается высокой, отметил директор департамента розничных продуктов Абсолют Банка Виталий Костюкевич. По данным «Известий», ставки могут доходить до 24%. При такой ставке кредит на 10 млн рублей на 25 лет с первоначальным взносом 20% обойдется в более чем 150 тыс. рублей в месяц. Из-за этого многим заемщикам сложно соответствовать требованиям по долговой нагрузке, и банки им отказывают.

Как повысить шансы на одобрение по ипотеке

Финансовые организации по-прежнему отдают предпочтение заемщикам с хорошей историей — низким уровнем долговой нагрузки и высоким кредитным рейтингом, уточнила Инна Солдатенкова из Банки.ру. Из-за высоких цен на жилье от клиентов также ждут достаточно высокого дохода.

— Чем больший уровень первоначального взноса вносится заемщиком, тем меньше будет сумма кредита и, как следствие, ниже ежемесячный платеж, а значит, и требуемый уровень дохода для получения одобрения, — пояснила она.

Недостаточный первоначальный взнос — очень частая причина отказов в ипотеке, заключил директор рынков России и СНГ fam Properties Валерий Тумин. При его размере менее 20% одобрение получают лишь 3% заемщиков, поэтому важно максимально его увеличить.

Чтобы повысить шансы на получение ипотеки, важно снизить долговую нагрузку, отметил представитель ПСБ. Для этого стоит погасить действующие кредиты. Не стоит забывать про пластиковые карты — при расчете долговой нагрузки финорганизации учитывают все действующие доступные клиенту заемные средства, уточнили в Абсолют Банке.

— Стоит подавать заявки сразу в несколько банков, поскольку критерии у всех разные, — порекомендовал Валерий Тумин.

Кроме того, возможно привлечь созаемщика, отметил Виталий Костюкевич из Абсолют Банка. Это человек, который вместе с основным заемщиком берет на себя ответственность по выплате кредита. Банк учитывает доходы обоих при расчете платежеспособности, поэтому таким образом можно получить одобрение на большую сумму или повысить шансы на одобрение ипотеки, если доход одного человека недостаточен.

Снизить ежемесячный платеж можно, оформив ипотеку на более длительный срок, добавила Инна Солдатенкова. Однако здесь есть ограничение — возраст заемщика или созаемщика: чем он выше, тем короче срок, на который банк готов выдать кредит. Кроме того, при нынешних ставках есть смысл отложить покупку жилья, если в этом нет срочной необходимости. По мере снижения ключевой ставки ипотека станет дешевле, и для ее получения потребуется меньший уровень дохода.

Заемщикам не стоит спешить брать на себя чрезмерную долговую нагрузку, добавил Виталий Костюкевич. Многие рассчитывают на рефинансирование, когда ставки снизятся и такая возможность действительно появится. Однако предсказать, когда именно это произойдет — через несколько месяцев или через год, — сложно. Всё это время придется исправно выполнять кредитные обязательства. Если допустить просрочки, банк легко может отказать в рефинансировании.

Эксперты ожидают рост одобрений по ипотеке во второй половине 2026 года, когда ключевая, по прогнозу ЦБ, снизится до 13–14%, а ипотечные ставки — до 14–15%. Это может привести к увеличению объема выдач жилищных кредитов до 6 трлн рублей по итогам 2026 года.